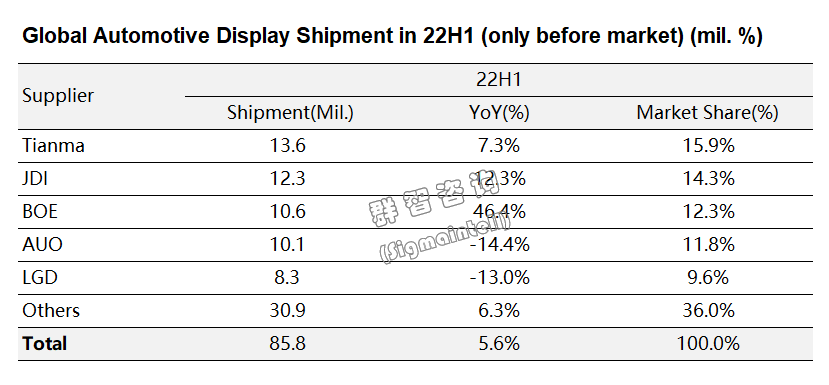

车载显示屏逆势增长,上半年全球车载显示面板出货近9000万片,同比增长约5.6%

2022年上半年,全球汽车行业仍然受到车规芯片短缺的持续影响,同时叠加俄乌战争等地缘政治和中国大陆地区长春,上海等汽车产业集群地受疫情封控的影响,使得全球汽车市场的生产和销售进一步走低。群智咨询(Sigmaintell)统计数据显示,2022年上半年全球汽车整车销量约3766万辆,同比下滑约10.7%。虽然在诸多不利因素的影响下,特别是二季度上海地区封控,对全球车载显示屏幕的出货造成较为严重影响,也使得整车厂对于车载显示屏需求的节奏有所放缓。

不过随着汽车智能化的发展,特别是新能源汽车迎来爆发式的增长,车载显示屏作为智能汽车的人机交互的窗口、在整车用户体验中扮演着越来越重要的角色,带动了车载显示屏市场进入快速发展的时期,2022年上半年整体销量仍保持较高的增长。群智咨询(Sigmaintell)的统计数据显示,2022年上半年全球前装车载显示面板的出货约8581万片(仅前装),同比增长约5.6%。

乘智能化之势,面板厂各凭己长加码车载业务,竞争新赛道

群智咨询(Sigmaintell)调查数据显示,2022年上半年全球车载显示面板出货量约为8581万片(仅前装),同比增长约5.6%。在汽车智能化的助力下,车载显示屏作为人机交互的重要硬件设施,其大屏化、多屏化等趋势加速推进,车载显示产品规模和附加值均在提升。各大面板厂根据自身优势,采取积极的多元化策略,主动调整自身布局,加大在座舱内显示产品深度上的探索。近期各大面板厂不断加深与整车厂间的交流合作,加码车载显示相关领域投入的举动,均在稳固和扩大市场份额的同时,也在追求复杂模组等高附加值产品方面的突破。

从面板厂竞争格局来看,具体表现如下。

天马(Tianma)

天马(Tianma)通过重新调整新的“2+1+N”战略,将车载业务定位为公司两大核心业务之一,强化车载业务,同时不断加大车载领域的投资,加强与整车厂间的合作,加快布局新能源汽车赛道。虽然二季度出货受上海地区疫情封控的影响较大,出货环比有所下降,但凭着市场需求的持续旺盛,以及自身良好的客户基础,2022年上半年深天马车载显示屏出货量约为1360万片,同比增长约7.3%,以15.9%的市场份额继续位列前装市场出货首位。

日本显示(JDI)

凭借着强劲的车载显示市场需求以及HUD等产品订单的增长,日本显示(JDI)一季度出货明显上涨,但二季度同样受到上海疫情封控造成出货不畅的影响。群智咨询(Sigmaintell)调查数据显示,2022年上半年车载显示出货规模约为1230万片,同比增长12.3%,以14.3%的市场份额重回前装市场销量第二位。

京东方(BOE)

京东方依托领先的创新显示技术和庞大的产能优势,不断升级智能座舱解决方案,坚持积极拓展与整车厂间的战略合作,特别在新能源汽车市场的前期积累,在相关客户增产的带动下,京东方(BOE)在车载出货量保持高速增长, 其OLED、多联屏、27寸等大尺寸车载产品均获得客户订单并已逐渐量产,2022年上半年车载前装市场显示面板出货1060万片,同比大幅增长约46.4%,另外在后装市场仍有400万片的销量,成为车载显示屏市场增长速度最快的显示面板供应商。

友达(AUO)

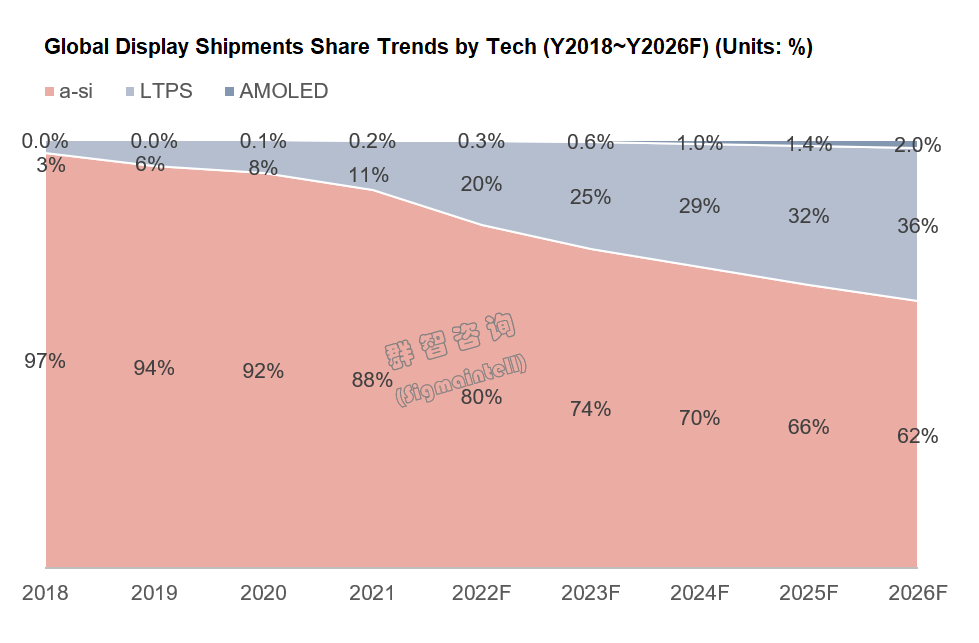

受一季度全球汽车行业淡季效应特别是欧洲市场表现不如预期的影响,叠加二季度俄乌战争的冲突等不利因素的影响,友达(AUO)2022年上半年车载显示面板出货规模约为1010万片,同比下滑11.8%,。但其LTPS LCD产品占比明显增加,约占其上半年出货的31.7%,助其车载业务营收也在不断提高,二季度占其总营收比例提升至14.0%。

LG显示(LGD)

在放弃a-Si技术产品市场,追求高盈利的策略驱使下,LG显示(LGD)不断扩大LTPS LCD产品出货比重,增加大尺寸产品布局,2022年上半年车载显示面板出货量约为826万片,同比下滑约13.0%,但其LTPS LCD的比重已由去年的22%提升至50%,并且其高端OLED车载产品仍保持市场第一份额。

信息来源:亚洲新能源汽车网