2022年,在新冠疫情蔓延、芯片等零部件短缺、原材料成本飙升、以及地缘政治等因素的影响下,全球汽车行业再度经历了疲软的一年。根据一家市场研究机构的数据,2022年全球轻型汽车(LV)总销量约为8,100万辆,同比下跌0.6%。

2022年全球车市:中国连续14年稳居第一,印度超日本成第三大车市

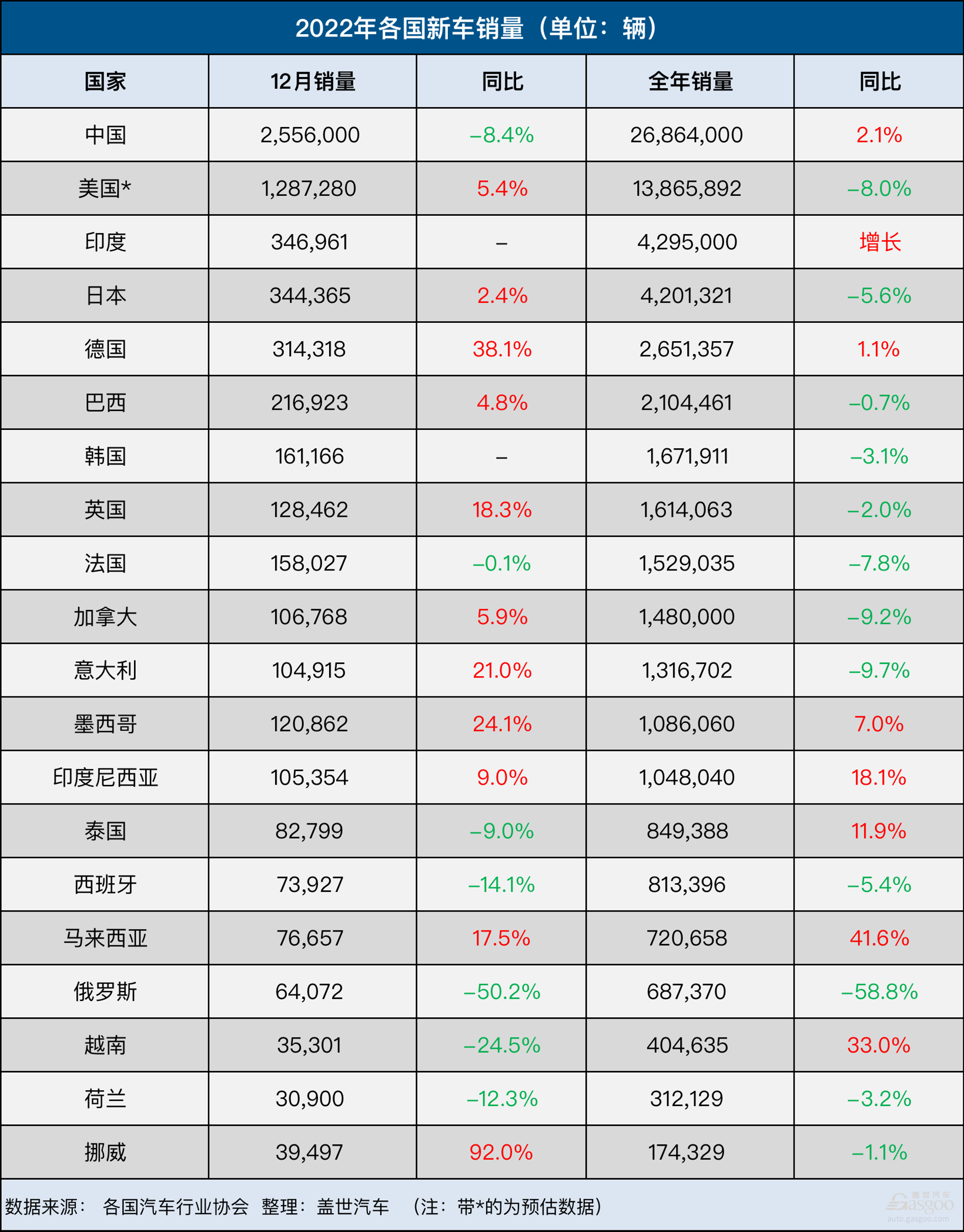

根据盖世汽车汇总的20国汽车销量数据,2022年,仅中国、墨西哥、印尼、泰国等八个国家的汽车市场呈同比增长的态势。除俄罗斯外,其余各国的汽车销量虽然较2021年有所下跌,但跌幅均未超过10%。

其中,在诸多不利因素冲击下,中国汽车产/销总量连续14年稳居全球第一,产销分别为2702.1万辆和2686.4万辆,同比增长3.4%和2.1%,与此前的预期(2680万辆)基本一致。中汽协指出,2022年,在购置税减半等一系列稳增长、促消费政策的有效拉动下,以及全行业的共同努力下,中国汽车市场在逆境下整体复苏向好,实现正增长,展现出强大的发展韧性。2023年,中国车市预计将继续稳中向好发展,全年总销量预计为2760万辆,同比增长3%。

相比之下,美国和欧洲整体汽车市场的状况不容乐观。根据Autodata的数据,2022年美国轻型汽车销量约为1386.6万辆,同比下跌约8%,是自2011年以来的最低水平。对于2023年,美国汽车行业基本持谨慎、乐观的态度。尽管存在对经济衰退、利率上升和其他经济方面的担忧,但预计2023年美国汽车销量将恢复增长,达到1410万至1,500万辆,不过仍将低于新冠疫情前的水平(1700万辆)。

欧洲2022年新车注册量同比下跌4.1%,至1128.7万辆,年末连续五月增长的趋势无法抵消去年上半年零部件短缺的影响。欧洲五大车市中仅德国全年的销量恢复了增长,主要得益于12月强劲的增长。潜在的经济衰退、能源政策的不确定性、通胀和利率高企、消费者信心下降等挑战将延续至2023年,西欧汽车市场上半年将进入“衰退期”,但全年销量将同比增长7.8%至1095万辆,但低于此前的预测(同比增长9.4%)。

印度仅用四年时间成功超越日本,并在2022年首次跻身全球第三大汽车市场。2018年,印度刚刚超越德国成为全球第四大汽车市场,2021年,印度汽车销量因受到芯片短缺的打击,仅增长至接近400万辆,仍旧排在第四。2022年,芯片危机的缓解为印度汽车销量的复苏提供了跳板,消费者需求的释放更是助推了增长,使得印度最终以逾9万辆的优势超越日本。

相比之下,日本汽车市场连续第四年保持下跌的趋势,2022年的汽车产销分别为738万辆和420万辆,同比下跌0.1%和5.6%。总的来看,日本2022年的新车销量甚至还低于2011年(421万辆,当年的销量因日本大地震暴跌),跌至自1977年以来的最低水平。2023年,芯片短缺仍是日本汽车行业面临的下行风险之一。丰田汽车预计2023年将生产1060万辆汽车,但如果无法采购足够的零部件,产量可能会下降10%。此外,日本通货膨胀已达到40年来的最高水平,这可能会影响消费者信心,从而影响日本2023年的销量。

其余车市中,印尼、泰国、马来西亚和越南2022年新车销量均呈同比增长的趋势。其中,马来西亚新车销量首次突破70万辆,创历史新高,同比增幅高达41.6%,扭转了此前连续两年的跌势;越南的增幅高达33%,主要得益于丰田(91,115辆,占越南总销量的25.4%)、本田、马自达和起亚等车企强劲的销量。

整体来看,市场对全球车市的复苏前景持谨慎态度。根据另一家汽车市场机构的预测,2023年,全球轻型汽车销量预计将为8,360万辆,同比增长5.6%。全球车市过去两年被压抑的需求仍然存在,但半导体供应不稳定的复苏模式、能源风险(尤其是欧洲)以及物流堵塞等逆风因素也会阻碍增长。由于全球汽车行业已经处于或接近衰退水平,因此市场对复苏呈谨慎的态度。

2022年新能源车市:中国强势领涨,稳居全球第一

2022年,得益于供给改善、油价高企、政府补贴以及车企保价促销等因素,中国新能源汽车市场持续爆发式增长,连续第8年位居全球第一。中国全年新能源汽车产销累计分别为705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,市场占有率达到25.6%。2023年,中国新能源汽车市场将迎来全新的发展阶段——全面市场化拓展期,中汽协预测2023年中国新能源汽车销量将达到900万辆,同比增长35%。

与此同时,德国汽车市场也已经打开了电动汽车的大门。2022年12月,德国电动汽车注册量高达17.4万辆(创月度新高),市占率高达55%,助推全年电动汽车注册量增至83万辆,市占率也较2021年增长五个百分点至31%。德国电动汽车销量激增主要与激励措施有关。据悉,自2023年1月起,德国纯电动汽车补贴将下调,插电式混合动力汽车补贴将取消。

作为欧洲最大的电动汽车市场,德国2023年电动汽车市场份额预计将超过35%,纯电动汽车市场份额预计将在25%以上徘徊,德国纯电动汽车的销量预计将大幅超过插电式混合动力汽车。随着德国电动汽车市场继续升温,内燃机汽车市占率将进一步萎缩,德国可能会比欧盟规定的时间(2035年)更早实现100%的纯电动汽车销量。

作为欧洲电气化进程最快的国家,挪威2022年12月电动汽车市场份额高达87.6%,其中纯电动汽车占82.8%(2021年同期:67.1%),插电式混合动力车仅占4.8%(2021年同期:22.9%),是多年来的最低水平。2022年全年,挪威电动汽车市场份额从2021年的86.2%增长至87.8%,其中纯电动汽车和插电式混合动力汽车分别占79.3%和8.5%,而2021年分别为64.5%和21.7%。

除了纯电动汽车,挪威其余所有车型的市场份额都在下降,插电式混合动力汽车也不例外。如果挪威要把剩下的10%到15%的汽车销量转化为纯电动汽车,需要提供各种更平价的车型,完善充电基础设施,以及填满剩余的汽车利基市场。预计挪威市场还需要几年时间才能出现足够多的价格合理的纯电动车型,使纯电动汽车市场份额持续超过95%。

相比于中国和欧洲,虽然日本电动汽车市场一直在扩张,但速度明显较慢。2022年日本电动汽车销量约为5.9万辆,创历史新高,几乎是2021年的三倍。不过,电动汽车仅占日本乘用车市场的1.7%,但这是首次超过1%。日本汽车行业面临着许多困难,如充电基础设施不足、充电时间长、车型选择范围较少等。不过,日本电动汽车市场规模正逐渐增长,许多电动车企都认为这是进军日本市场的好时机。

全球电气化大势所趋,电动汽车的普及速度也越来越快。根据彭博新能源财经(BloombergNEF)的数据,在过去的两年里,全球电动汽车销量从2020年的320万辆上涨至2022年的1000万辆。2023年全球电动汽车销量预计将再创新高,达到1360万辆,其中大约75%为纯电动汽车。不过,由于过去两年全球电动汽车高速发展,今年的增速将有所放缓。